Ждать осталось недолго: Почему мир приближается к новому финансовому кризису

Действительно ли мировая экономика приблизилась к очередному финансовому кризису и откуда его ждать

Почему кризис неизбежен

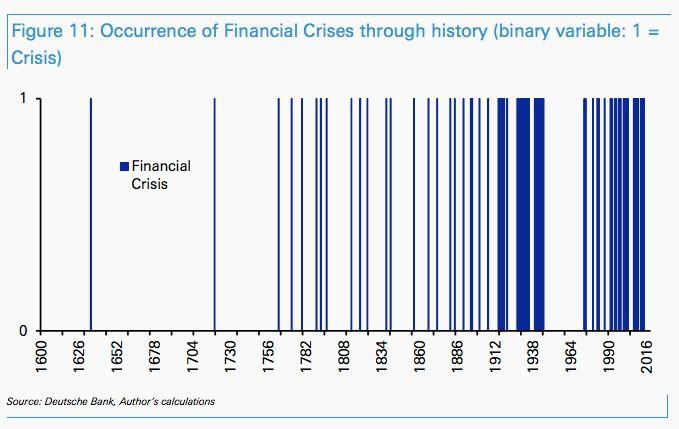

Исследование Deutsche Bank, опубликованное в ноябре, свидетельствует, что финансовые кризисы происходят все чаще, становясь почти нормой современной жизни.

Исследователи связывают эту тенденцию с отказом от Бреттон-Вудской системы (в 1976-78 гг), которая после Второй мировой войны фиксировала обменные курсы и, в основном, привязывала их к цене на золото.

Частота финансовых кризисов в мире после отказа от Бреттон-Вудской системы (в 1976-78 гг) выросла

Кризисы происходят регулярно, они являются определяющей чертой капиталистического общества. Когда экономическая ситуация становится неправильной, рынки сами ее исправляют. Если произошло перепроизводство чего-то, рынок на это укажет. Именно поэтому кризисы неизбежны.

“Плавающий” курс позволил банкам в разных странах поддерживать инфляцию на низком уровне, а это повлекло за собой низкие процентные ставки.

Но низкая инфляция позволяет странам все больше наращивать госдолг, привлекать средства в экономику под низкие проценты.

Кое-где доля государственного долга по отношению к ВВП страны превышает 250%, как в случае с Японией. А вообще в должниках весь мир - по состоянию на конец июня 2017 года, по подсчетам Института международных финансов, общий мировой долг составлял $217 трлн. Это около 327% мирового ВВП.

Читайте также: США крупнейший должник в мире и при этом - крупнейшая экономика. Как манипулируют показателем госдолга

И это не является проблемой, ведь дополнительные средства можно привлечь для развития инфраструктуры в стране, образовательных проектов, инновационной деятельности, что потом пойдет экономике на пользу. За счет заимствований свои экономики по большому счету удалось развить Китаю и другим азиатским странам.

Бояться стоит скорее способности страны обслуживать государственный долг (то есть, возвращать проценты).

Эффективно это можно делать только если проценты заимствований не превышают уровня роста экономики страны.

Из-за чего может возникнуть новый кризис

Кроме “дешевых денег” для целых стран, низкие процентные ставки позволяют брать дешевые кредиты бизнесу. С 2007 по 2015 годы доля компаний-”зомби” (то есть, не зарабатывающих достаточно даже для того чтобы обслуживать собственные долги) в США выросла вдвое, пишет издание Quartz.

В этом году США намерены поднять учетную ставку, а это означает конец эры дешевых кредитов. Но опасность заключается в том, что компании-зомби уже не могут обслуживать свои долги и при низкой ставке. Если же ее поднять - банкротства не избежать 10% участников рынка с суммарной капитализацией $2,3 трлн. Это может повлечь за собой и остальной рынок, особенно компании, которые “чисты” только на бумаге.

Еще одной проблемой являются пенсионные фонды. Люди отдают средства на старость в пенсионные фонды, а те вынуждены искать лучшие пути, как эти деньги вложить, чтобы они не обесценились, пока человек выйдет на пенсию.

В МВФ предупреждают о возможном риске для мировой финансовой системы “из-за чрезмерного увлечения пенсионных фондов экзотичными финансовыми продуктами".

По состоянию на ноябрь 2017 года мировой фондовый рынок приблизился к капитализации в $100 трлн. Это означает, что суммарная стоимость компаний, которые являются участниками фондового рынка, достигла рекорда. Все больше людей и больше мировых денег идет именно на фондовый рынок.

Капитализация мирового фондового рынка

Как видно из графика, подобный пик был накануне кризиса 2008 года. С того времени рынок развивался относительно стабильно, стремительный подъем начал проявляться в начале 2017.

Только за три месяца с сентября по ноябрь капитализация выросла более чем на $20 млрд.

В условиях умеренного роста мировой экономики (по оценкам Всемирного банка, в 2017 году предполагался рост 2,7%) такой взлет на фондовом рынке настораживает.

Вкладываться в компании, которые занимаются инновационной деятельностью и за год-два могут принести невероятные доходы, значительно привлекательнее, чем положить средства, к примеру, на депозит.

Конечно, риски в таком случае гораздо выше, но согласно теории поведенческой экономики, люди склонны недооценивать возможные проигрыши.

Все больше желающих купить акции компаний Apple или Tesla, поэтому стоимость акций таких компаний растет. Но кто знает, сколько компания стоит на самом деле? Можно посчитать, сколько стоят заводы, комплектующие для смартфонов и авто, но определить, какова стоимость бренда и интеллекта инженеров на самом деле очень тяжело. Из-за этого экономисты говорят о возможной “переоцененности” таких компаний.

Когда и откуда ждать кризиса

Чем больше времени проходит от кризисных 2008-2009 годов, тем больше аналитики пытаются предсказать, откуда и когда придет следующая экономический кризис.

Мир не находится вблизи "нормальных" условий, пишет The Economist. Но не указывает, когда ждать беды. Предсказать точное время наступления кризиса почти невозможно, даже учитывая в математических моделях риски от наиболее очевидных факторов.

Ведь, несмотря на перечисленные выше причины, спровоцировать очередной финансовый апокалипсис могут сотни других факторов, которые являются так называемыми “черными лебедями”, по определению американского экономиста Назима Талеба.

По его мнению, которое он высказал изданию “Фокус”, местом развития следующего мирового кризиса теперь будут не США, а Европейский Союз.

Исследователи Deutsche Bank также обращают внимание на Европу. В первую очередь их беспокоит размер внешнего долга Италии, хрупкость ее банковской системы и бездействие правительства. Несколько схожая ситуация в Испании и Португалии, проблема с Грецией также далека от решения.

Кроме того, в Deutsche Bank указывают на опасность раздувающегося пузыря на рынке недвижимости Китая, и прихода к власти в разных странах политиков-популистов.

Главный экономист Citigroup Виллем Баутер же считает, что очередной мировой кризис возникнет вразвивающихся странах. Сейчас рост их экономик замедляется, а долговые обязательства все еще велики:

Задолженность домохозяйств в Китае, Бразилии или Индии ежегодно только растет, поэтому для них существует только один путь”, - уверен экономист.

Кроме того, в зоне риска страны, где основой экономики является нефть, ведь уже очень скоро из-за сокращения потребления нефтепродуктов, стоимость этого ресурса может резко обесцениться. Существует также опасность, связанная с ядерными запугиваниями между лидерами США и Северной Кореи.

Украине в контексте вероятного мирового кризиса следует переживать из-за сырьевого характера экономики. Ведь глобальные кризисы всегда обваливают цены на сырье и сильно бьют по доходам украинского бюджета и курса национальной валюты.

Но все же не стоит забывать, что в любом случае, новый кризис - это всегда расчистка пространства и высвобождение капитала, в том числе для реализации новых идей.

- Актуальное

- Важное